Mis on kapitali eelarvestamise tehnikad?

Kapitali eelarvestamise tehnika on ettevõtte protsess, mille käigus analüüsitakse investeeringute / projektide otsustamist, võttes arvesse tehtavat investeeringut ja tehtavaid kulutusi ning maksimeerides kasumit, võttes arvesse järgmisi tegureid, nagu rahaliste vahendite kättesaadavus, projekti majanduslik väärtus, maksustamine , kapitali tootlus ja arvestusmeetodid.

Viie parima kapitali eelarvestamise tehnika nimekiri (koos näidetega)

- Kasumlikkuse indeks

- Tagasimaksmisperiood

- Neto nüüdisväärtus

- Sisemine tasuvus

- Muudetud tootlus

Arutagem seda ükshaaval üksikasjalikult koos näidetega -

# 1 - tasuvusindeks

Kasumlikkuse indeks on üks olulisi tehnikaid ja see tähistab suhet projekti investeeringu ja projekti tasuvuse vahel.

Kasumlikkuse indeksi valem, mille annab:

Kasumlikkuse indeks = tulevaste rahavoogude PV / alginvesteeringute PVKus PV on nüüdisväärtus.

Seda kasutatakse peamiselt projektide järjestamiseks. Vastavalt projekti auastmele valitakse investeerimiseks sobiv projekt.

# 2 - tasuvusaeg

See kapitali eelarvestamise meetod aitab leida kasumlikku projekti. Tasuvusaeg arvutatakse algse investeeringu jagamisel aastaste rahavoogudega. Kuid peamine puudus on see, et see ignoreerib raha ajaväärtust. Raha ajaväärtuse all mõtleme, et raha on täna rohkem kui tulevikus sama palju. Nii et kui maksame investorile tagasi homme, sisaldab see alternatiivkulusid. Nagu juba mainitud, jätab tasuvusaeg arvestamata raha ajaväärtuse.

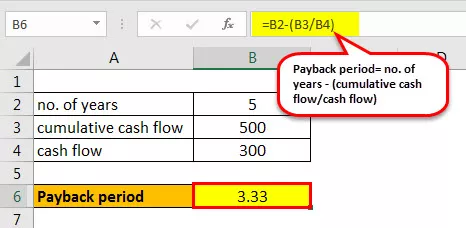

See arvutatakse, mitu aastat on vaja tehtud investeeringu summa tagasi saada. Lühemad tagasimaksed on atraktiivsemad kui pikemad tasuvusajad. Arvutame välja järgmise investeeringu tasuvuse perioodi: -

Näide

Näiteks on projekti alginvesteering 1000 ₹ ja see loob järgmise viie aasta rahavoogu ₹ 300.

Seetõttu arvutatakse tasuvusaeg järgmiselt:

- Tasuvusaeg = ei. aastatest - (kumulatiivne rahavoog / rahavoog)

- Tasuvusaeg = 5- (500/300)

- = 3,33 aastat

Seetõttu kulub investeeringu taastamiseks 3,33 aastat.

# 3 - puhas nüüdisväärtus

Neto nüüdisväärtus on sissetuleva rahavoo nüüdisväärtuse ja väljamineva rahavoo vahe kindla aja jooksul. Seda kasutatakse projekti tasuvuse analüüsimiseks.

NPV arvutamise valem on järgmine:

NPV = (rahavoog / (1 + i) n ) - alginvesteeringSiin on diskontomäär ja n on aastate arv.

Näide

Vaatame näite selle arutamiseks.

Oletame, et diskontomäär on 10%

- NPV = -1000 + 200 / (1 + 0,1) 1 + 300 / (1 + 0,1) 2 + 400 / (1 + 0,1) 3 + 600 / (1 + 0,1) 4 + 700 / (1+ 0,1) 5

- = 574,731

Selle saame arvutada ka Exceli põhivalemite abil.

Kasutada saab sisseehitatud Exceli valemit “NPV”. Diskonteerimismäära ja rahavoogude sarja alates 1 silmus aasta viimase aasta peetakse argumendid. Me ei peaks valemisse lisama aasta nullvoogu. Peaksime selle hiljem lahutama.

- = NPV (diskontomäär, rahavoog 1 silmus aasta: rahavoo 5 th aastas) + (-Initial investeeringuid)

- = NPV (10%, 200: 700) - 1000

- = 574,731

Kuna puhasväärtus on positiivne, on soovitatav projektiga jätkata. Kuid projekti tasuvuse määramiseks kasutatakse mitte ainult NPV-d, vaid IRR-i.

# 4 - sisemine tasuvusmäär

Sisemine tootlus on ka üks parimaid tehnikaid, mida kasutatakse selleks, et teha kindlaks, kas ettevõte peaks investeerima või mitte. Seda kasutatakse koos NPV-ga projekti tasuvuse määramiseks.

IRR on diskontomäär, kui kõigi rahavoogude kogu NPV on võrdne nulliga.

NPV = (rahavoog / (1 + i) n ) - alginvesteering = 0Siit peame leidma “i”, mis on diskontomäär .

Näide

Nüüd arutleme ühe näite abil, kuidas sisemist tasuvusmäära paremini mõista.

Arvutamise ajal peame välja selgitama määra, mille juures NPV on null. Seda tehakse tavaliselt vea ja proovimeetodi abil, muidu saame sama jaoks kasutada ka Exceli.

Oletame, et diskontomääraks on 10%.

10% allahindlusega NPV on 574 730 ₹.

Seega peame suurendama allahindluse protsenti, et muuta NPV väärtuseks 0.

Nii et kui suurendame diskontomäära 26,22% -ni, on NPV 0,5, mis on peaaegu null.

On sisseehitatud Exceli valem „IRR”, mida saab kasutada. Argumentidena võetakse rahavoogude jada.

- = IRR (rahavoog 0–5 . Aasta)

- = 26%

Seetõttu saame mõlemal viisil sisemise tasuvuse määraks 26% .

# 5 - modifitseeritud sisemine tootlus

Sisemise tootluse peamine puudus on see, et eeldatakse, et summa reinvesteeritakse IRR-i endasse, mis pole nii. MIRR lahendab selle probleemi ja kajastab tasuvust täpsemalt.

Valem on järgmine: -

MIRR = (FV (positiivsed rahavood * kapitalikulu) / PV (esialgsed väljaminekud * finantseerimiskulud)) 1 / n −1Kus

- N = perioodide arv

- FVCF = positiivse rahavoo tulevane väärtus kapitali hinnaga

- PVCF = negatiivsete rahavoogude nüüdisväärtus ettevõtte finantseerimiskuludes.

Näide

MIRR-i saame arvutada järgmise näite jaoks:

Oletame, et kapitalikulu on 12%. MIRR-is peame arvestama reinvesteeritud intressimääraga, mille eeldame olevat 14%. Excelis saame arvutada järgmiste valemitena

- MIRR = (rahavood aasta 0 kuni 4 th aastal kapitalikulu määra, reinvesteerimise määra)

- MIRR = (-1000: 600, 12%, 14%)

- MIRR = 22%

MIRR excelis on parem hinnang kui sisemine tootlus.

Järeldus

Seetõttu aitavad kapitali eelarvestamise meetodid meil otsustada ettevõttes tehtavate investeeringute tasuvuse üle. Investeeringu tasuvuse otsustamiseks on erinevaid tehnikaid.