Krediidi analüüsi määratlus

Krediidianalüüs on protsess, mille alusel tehakse olemasolevate (nii kvantitatiivsete kui ka kvalitatiivsete) andmete põhjal järeldused üksuse krediidivõimelisuse kohta ning soovituste andmine tajutud vajaduste ja riskide kohta. Krediidianalüüs on seotud ka riskide kindlakstegemise, hindamise ja maandamisega, mis on seotud majandusüksusega, kes ei täida finantskohustusi.

Krediidianalüüsi protsess

Allpool olev diagramm näitab krediidianalüüsi üldist protsessi.

Mida krediidianalüütik otsib?

Võlaküsimustes käsitleb krediidianalüüs pigem riskide tuvastamist olukordades, kus pangad näevad potentsiaalset laenu. Nii kvantitatiivne kui ka kvalitatiivne hinnang moodustavad osa klientide (ettevõtte / üksikisiku) üldhinnangust. Üldiselt aitab see kindlaks teha (majandus) üksuse võla teenindamise võimet või selle tagasimaksmise võimet.

Kas olete kunagi mõelnud, miks pankurid laenu taotlemisel nii palju küsimusi esitavad ja panevad teid nii palju vorme täitma? Kas mõni neist ei tunne end pealetükkiva ja korduvana ning kogu erinevate dokumentide esitamise protsess näib tülikas. Püüate lihtsalt aru saada, mida nad kõigi nende andmetega teevad ja mida nad tegelikult proovivad välja selgitada! Kindlasti mitte ainult teie surmav võlu ja atraktiivne isiksus ei tee teid heaks potentsiaalseks laenuvõtjaks; ilmselgelt on selles loos veel midagi. Nii et siin proovime saada aimu selle kohta, mida täpselt krediidianalüütik otsib.

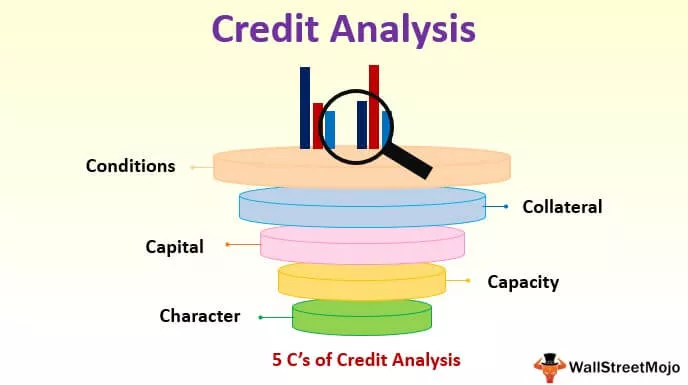

5 krediidianalüüsi

Iseloom

- See on see osa, kus analüüsitakse kaitsva laenuvõtja üldmuljet. Laenuandja moodustab üksuse laenu tagasimaksmise usaldusväärsuse kohta väga subjektiivse arvamuse. Diskreetsed päringud, taust, kogemuste tase, turu arvamus ja mitmed muud allikad võivad olla viis kvalitatiivse teabe kogumiseks ning seejärel saab moodustada arvamuse, mille abil ta saab teha otsuse üksuse iseloomu kohta.

Mahutavus

- Võimsus tähendab laenuvõtja võimet teenida laenu tema investeeringutest teenitud kasumist. See on viiest tegurist võib-olla kõige olulisem. Laenuandja arvutab täpselt välja, kuidas tagasimakse peaks toimuma, arvatakse, et ettevõtte rahavoog, tagasimakse aeg, laenu õnnestunud tagasimaksmise tõenäosus, maksete ajalugu ja sellised tegurid saavutavad laenu tõenäolise võimekuse. üksus laenu tagasi maksma.

Kapital

- Kapital on laenuvõtja enda nahk äris. Seda peetakse tõendiks laenuvõtja pühendumusest ärile. See näitab, kui palju laenuvõtja on ettevõtte ebaõnnestumise korral ohus. Laenuandjad eeldavad, et laenuvõtja enda varadest ja isiklikust finantstagatisest saab korraliku sissemakse, et veenduda, et nad on enne rahaliste vahendite taotlemist oma vahendid eraldanud. Hea kapital aitab tugevdada usaldust laenuandja ja laenuvõtja vahel.

Tagatis (või tagatised)

- Tagatis on tagatise vorm, mille laenuvõtja annab laenuandjale laenu sobilikuks muutmiseks juhul, kui seda ei maksta tagasi krediidi kasutamisel kindlaksmääratud tuludest. Garantiid on seevastu dokumendid, mis lubavad laenu tagasi maksta kelleltki teiselt (tavaliselt pereliikmelt või sõpradelt), kui laenuvõtja laenu tagasi ei maksa. Piisava tähtsusega on piisava tagatise või garantiide saamine, mida võib pidada sobivaks osaliselt või täielikult laenusumma katmiseks. See on viis makseriskide maandamiseks. Mitu korda kasutatakse tagatise tagatist ka kõigi ebameeldivate tegurite kompenseerimiseks, mis võivad hindamisprotsessi käigus esiplaanile tulla.

Tingimused

- Tingimustes kirjeldatakse nii laenu eesmärki kui ka tingimusi, mille alusel laenule sanktsioonid määratakse. Eesmärgid võivad olla käibekapital, lisaseadmete ostmine, varud või pikaajalised investeeringud. Laenuandja arvestab enne tehingu tingimuste esitamist mitmesuguseid tegureid, nagu makromajanduslikud tingimused, valuutapositsioonid ja tööstuse olukord.

Krediidianalüüsi juhtumianalüüs

Juba ammustest aegadest on ettevõtjate / ärimeeste ja pankurite vahel olnud igavene konflikt krediidi kvantifitseerimise osas. Ettevõtte omaniku pahameel tekib siis, kui ta usub, et pankur ei pruugi tema ärinõudeid / vajadusi täielikult hinnata ja võib alahinnata talle kättesaadavate võimaluste tegelikku ulatust, kui ta saab piisava koguse laenu. Krediidianalüütikul võivad siiski olla oma põhjused, miks ta on valmis kandma riski suurust, mis võib hõlmata halbu kogemusi konkreetse sektoriga või tema enda hinnangut ärinõuetele. Mitu korda kehtivad ka sisemised normid või määrused, mis sunnivad analüütikut järgima piiravamat diskursust.

Kõige olulisem punkt, millest aru saada, on see, et pangad tegelevad raha müümisega ning seetõttu on riskide reguleerimine ja piiramine kogu protsessi jaoks väga oluline. Seetõttu on potentsiaalsetele klientidele saadaolevad laenutooted, krediidivõimaluse kasutamiseks kehtestatud tingimused ja panga võetud meetmed oma varade kaitseks makseviivituse tõttu otseselt krediidivõimaluse nõuetekohase hindamise suhtes.

Vaatame siis, kuidas näeb välja laenupakkumine:

Ettepanekute täpne olemus võib varieeruda sõltuvalt järgmistest klientidest, kuid elemendid on üldiselt samad.

** Asjade perspektiivi vaatlemiseks võtkem näiteks ühe Sanjay Sallaya näide, kellele omistatakse lähiajaloo suurimaid maksejõuetusi ning ta on üks maailma suurimaid ärimehi. Ta omab mitut ettevõtet, mõnda spordifrantsi ja vähe bangalosid kõigis suuremates linnades.

- Kes on klient? Nt Sanjay Sallaya, mainekas tööstur, kellele kuulub enamusosalus XYZ ltd-s, ja mõned teised.

- Millal krediiti nad vajavad ja millal? Nt Uue lennundusdivisjoni loomine, mis rahuldaks ühiskonna tippklassi. Krediidinõudlus on järgmise 6 kuu jooksul 25 miljonit dollarit.

- Mis eesmärgil krediiti kasutatakse? Nt Uute õhusõidukite ja kapitali omandamine igapäevasteks toiminguteks, näiteks kütusekulud, töötajate tasud, lennujaama parkimistasud jne.

- Võlakohustuste (sealhulgas taotlus- ja menetlustasud, intressid, põhisumma ja muud kohustuslikud tasud) teenindamise viisid ja vahendid Ex. Tulud, mis on saadud lennutegevusest, kauba kohaletoimetamisest ja veost.

- Millist kaitset (tagatist) saab klient pakkuda maksejõuetuse korral? Nt Tagatisena pakutakse mitut peamajas asuvat bangalot koos Sanjay Sallaya, maailma ühe mainekaima ärimehe, isikliku garantiiga.

- Mis on ettevõtte põhivaldkonnad ning kuidas neid juhitakse ja jälgitakse? Nt Esitatakse üksikasjalikud aruanded kõigi ettevõttega seotud peamiste mõõdikute kohta.

Nendele küsimustele antud vastused aitavad krediidianalüütikul mõista kavandatava laenuga seotud suuri riske. Need küsimused pakuvad põhiteavet kliendi kohta ning aitavad analüütikul süveneda ärisse ja mõista sellega seotud sisemisi riske.

Krediidianalüütik - kvantitatiivsete andmete hankimine klientidelt

Lisaks ülaltoodud küsimustele peab analüütik hankima ka kliendile omaseid kvantitatiivseid andmeid:

- Laenuvõtja ajalugu - ettevõtte, selle kapitali struktuuri, asutajate, arenguetappide, kasvuplaanide, klientide, tarnijate, teenusepakkujate, juhtimisstruktuuri, toodete lühike taust ja kogu selline teave on õiglaselt kokku pandud. ja lihtsalt arvamus ettevõtte kohta.

- Turuandmed - uuritakse konkreetseid valdkonna suundumusi, turu suurust, turuosa, konkurentsi hindamist, konkurentsieeliseid, turundust, avalikke suhteid ja asjakohaseid tulevikutrende, et luua terviklik ootus tulevaste liikumiste ja vajaduste suhtes.

- Finantsteave - Finantsaruanded (parim juhtum / oodatav juhtum / halvim juhtum), maksudeklaratsioonid, ettevõtte hinnangud ja vara hindamine, jooksev bilanss, krediidiviited ja kõik sarnased dokumendid, mis võivad anda ülevaate ettevõtte finantsseisundist uuriti väga üksikasjalikult.

- Graafikud ja väljapanekud - Teatavad põhidokumendid, nagu lepingud müüjate ja klientidega, kindlustuspoliisid, rendilepingud, toodete või saitide pilt, tuleks lisada laenupakkumise eksponaatidena tõenditena spetsiifikast, nagu otsustasid ülalnimetatud näitajad.

** Tuleb mõista, et kui krediidianalüütik on veendunud, tegutseb ta kliendi advokaadina, esitades avalduse panga laenukomiteele ja juhatades seda ka panga sisemiste protseduuride kaudu. Saadud üksikasju kasutatakse ka laenudokumentide, tingimuste, intressimäärade ja eritingimuste lõplikuks vormistamiseks, mis tuleb sätestada, pidades silmas nii kliendi äriraamistikku kui ka makromajanduslikke tegureid.

Krediidianalüüs - otsus

Pärast kogu teabe kokkukogumist peab analüütik tegema tõelise hinnangu ettepaneku erinevate aspektide kohta, mis esitatakse sanktsioonide komisjonile:

- Laen - olles mõistnud kliendi vajadust, saab ühte paljudest laenutüüpidest kohandada vastavalt kliendi vajadustele. Rahasummat, laenu tähtaega, tulude eeldatavat kasutamist saab fikseerida sõltuvalt tööstuse olemusest ja ettevõtte krediidivõimest.

- Ettevõte - ettevõtte, pakutavate toodete ja teenuste, peamiste tarnijate, klientide ja konkurentide turuosa tuleks analüüsida, et teha kindlaks selle sõltuvus sellistest teguritest.

- Krediidiajalugu - minevik on oluline parameeter tuleviku ennustamiseks. Seetõttu tuleks selle tavapärase tarkusega kooskõlas olles analüüsida kliendi varasemaid krediidikontosid, et kontrollida võimalikke rikkumisi või rikkumisi. See võimaldab ka analüütikul otsustada, millise kliendiga meil on tegemist, kontrollides hilinenud maksete arvu või karistusi määratud normide eiramise tõttu.

- Turu analüüs - asjaomase turu analüüs on äärmiselt oluline, kuna see aitab meil tuvastada ja hinnata ettevõtte sõltuvust välistest teguritest. Analüütikute jaoks on oluline tegur asjaomase kliendi toote turustruktuur, suurus ja nõudlus.

Krediidi analüüsi suhtarvud

Ettevõtte finantsaruanded sisaldavad täpse pildi ettevõtte käekäigust ja sellel kvantitatiivsel hinnangul on ülim tähtsus. Analüütikud leiavad, et ettevõttest tõelise pildi saamiseks on erinevad suhtarvud ja finantsinstrumendid.

- Likviidsussuhted - need suhtarvud käsitlevad ettevõtte võimet maksta tagasi oma võlausaldajatele, kulud jms. Neid suhteid kasutatakse ettevõtte sularahatootmisvõimsuse saavutamiseks. Kasumlik ettevõte ei tähenda, et ta täidab kõik oma rahalised kohustused.

- Lahustatavuse suhtarvud - need suhtarvud käsitlevad bilansikirjeid ja neid kasutatakse tulevase tee hindamiseks, mida ettevõte võib järgida.

- Maksevõime suhtarvud - maksevõime suhtarvusid kasutatakse äriga seotud riskide hindamiseks. Need suhtarvud võtavad arvesse võlgade suurenevat summat, mis võib ettevõtte pikaajalist maksevõimet negatiivselt mõjutada.

- Kasumlikkuse suhtarvud - tasuvuse suhtarvud näitavad ettevõtte võimet teenida teatud aja jooksul rahuldavat kasumit.

- Efektiivsuse suhtarvud - need suhtarvud annavad ülevaate juhtkonna võimest teenida kaasatud kapitali tasuvust ja kontrolli kulude üle.

- Rahakäive ja prognoositud rahavoogude analüüs - rahavoogude aruanne on üks olulisemaid krediidianalüütiku käsutuses olevaid instrumente, kuna see aitab tal hinnata tulude ja kasumivoogude täpset olemust. See aitab tal saada tõelise pildi raha liikumisest äri sisse ja välja.

- Tagatisanalüüs - pakutav väärtpaber peaks olema turustatav, stabiilne ja ülekantav. Need tegurid on ülimalt olulised, kuna ükskõik millisel rindel rike viib selle kohustuse täieliku rikkumiseni.

- SWOT-analüüs - SWOT-analüüs on jällegi subjektiivne analüüs, mida tehakse ootuste ja praeguse reaalsuse turutingimustega vastavusse viimiseks.

Kui soovite finantsanalüüsi kohta lisateavet saada, siis klõpsake siin selle hämmastava finantsaruande analüüsi juhendi saamiseks.

Krediidireiting

Krediidireiting on kvantitatiivne meetod, mis kasutab laenuvõtja teabe põhjal krediidivõimelisuse hindamiseks statistilisi mudeleid. Enamikul pangandusasutustel on oma reitingumehhanism. Seda tehakse selleks, et hinnata, millisesse riskikategooriasse laenuvõtja kuulub. See aitab ka tingimuste ja tingimuste kindlaksmääramisel ning erinevad mudelid kasutavad laenuvõtja hindamiseks mitut kvantitatiivset ja kvalitatiivset välja. Paljud pangad kasutavad laenuvõtjate hindamiseks ka väliseid reitinguagentuure nagu Moody's, Fitch, S&P jne, mis on seejärel oluline alus laenu arvestamisel.

Õppetund - hr Sanjay Sallaya

Niisiis, illustreerime kogu harjutust hr Sanjay Sallaya näite abil, kes on alkohoolne jook ja tohutult lugupeetud tööstur, kes omab juhtumisi ka mõnda spordifrantsi ja tal on bangalod kõige kallimates kohalikes elanikes. Nüüd soovib ta asutada oma lennufirma ja on seetõttu pöördunud sama rahastamiseks teie poole laenu saamiseks.

Laen on nõrk miljon dollarit. Seega peame krediidianalüütikuna hindama, kas minna ettepanekuga edasi või mitte. Alustuseks hankime kõik vajalikud dokumendid, mis on vajalikud tema uue kavandatava ettevõtte ärimudeli, tööplaani ja muude üksikasjade mõistmiseks. Tema dokumentide õigsuse kinnitamiseks tehakse vajalik kontroll ja järelepärimine. TEV-i ehk tehno-majandusliku elujõulisuse võib ette võtta ka lennundussektori ekspertide arvamuse saamiseks kava elujõulisuse kohta.

Kui oleme plaani üldise efektiivsusega lõpuks rahul, võime arutada väärtpabereid, mis meie laenu (osaliselt / täielikult) katavad. Hr Sanjay Sallaya on väljakujunenud tööstur, tal on ärimaailmas hea maine ja seetõttu on tal head soovitused. Sellist ettepanekut, kui see vastab kõigile muudele aspektidele, saab sanktsioonide esitamiseks mugavalt esitada ja üldiselt on panga poolel head tingimused, kuna selliste isikutega seotud riski hinnatakse alati väiksemaks.

Seetõttu saab hr Sanjay Sallaya heaks kiidetud miljoni dollari suuruse laenu ja jätkab oma lennufirma tegevust. Laenu sanktsioneerimisel ei saa aga kunagi ennustada, mida tulevik toob.

vaadake ka erinevust omakapitali uuringute ja krediidiuuringute vahel

Järeldus

Krediidianalüüs seisneb minevikku, olevikku ja tulevikku silmas pidades otsuste langetamises. Krediidi analüütikuna pole kaks päeva elus kunagi ühesugused. See roll pakub paljusid võimalusi õppida ja mõista erinevaid ettevõtte tüüpe, kui suhelda paljude klientidega, kes on pärit erinevatest sektoritest. Karjäär ei ole mitte ainult rahaliselt tasuv, vaid aitab ka inimesel kasvada, pakkudes häid võimalusi oma karjääri ülesehitamiseks.

Soovitatavad artiklid

- Horisontaalse analüüsi valem

- Krediidiperiood

- Pareto analüüs Excelis

- Krediidiriski näited